Как обеспечить исполнение контракта по 44-ФЗ и 223-ФЗ: пошаговая инструкция

Государственные органы и компании с государственным участием обязаны производить закупки товаров и услуг на конкурсной основе, что регламентируется двумя федеральным законами — от 5 апреля 2013 года № 44-ФЗ и от 18 июля 2011 года № 223-ФЗ. Зачастую нормами этих законов руководствуются и организаторы коммерческих торгов. Оба закона предусматривают внесение победителем конкурса обеспечения исполнения контракта.

Несмотря на то, что 223-ФЗ не выдвигает строгих требований по обеспечению контракта, практика показывает, что заказчики обычно ориентируются на нормы 44-ФЗ. Давайте рассмотрим алгоритм их исполнения.

Рассчитываем размер обеспечения исполнения контракта

Исполнение контракта обеспечивается денежной суммой в размере 5–30% начальной максимальной цены контракта (НМЦК). Если НМЦК превышает 50 млн рублей, размер обеспечения должен составлять уже от 10 до 30%. При этом обеспечение не может быть меньше размера аванса (если таковой предусмотрен контрактом). Если контракт предусматривает выплату аванса более 30%, то обеспечение устанавливается в размере аванса.

НМЦК = 10 млн рублей, размер аванса — 10%. Заказчик может запросить обеспечение в пределах 10–30%, то есть 1–3 млн рублей. Если бы договором не был предусмотрен аванс, обеспечение могло было быть назначено в пределах 5–30%, то есть 0,5–3 млн рублей.

Смысл обеспечения состоит в том, чтобы подрядчик доказал свою финансовую состоятельность и заинтересованность в выполнении контракта. В некоторых случаях заказчик может не требовать обеспечения: в случае запроса котировок (при НМЦК не выше 500 тыс. руб.), а также при закупках товаров или услуг у единственного поставщика[1].

Выбираем способ обеспечения исполнения

Обеспечение может быть предоставлено двумя способами: переводом средств на счет заказчика и путем предоставления гарантии банка, подтверждающей, что тот готов покрыть риски заказчика в случае срыва исполнения контракта. Оба способа имеют свои плюсы и минусы. Перевести собственные деньги на счет заказчика — легко и просто, но не всегда их удобно выводить из оборота. В этом случае можно взять тендерный кредит или тендерный заём. Банковская гарантия может обойтись дешевле, но ее сложнее оформлять: потребуется время на проверку всех документов и принятие решения банком.

Если победитель конкурса в срок подписал контракт и начал работы по нему, то по ходу исполнения контракта обеспечение может быть уменьшено в соответствии с размером уже выполненных обязательств. Это имеет смысл, например, после приемки заказчиком результатов очередного этапа работ. Кроме того, есть возможность замены способа обеспечения контракта: например, можно высвободить собственные средства и предоставить на остаток суммы обеспечения банковскую гарантию.

Если вы решили обеспечить исполнение контракта переводом средств на счет заказчика

Перевести можно как собственные средства компании, так и заемные. Это не влияет ни на решение заказчика, ни на репутацию участника тендера.

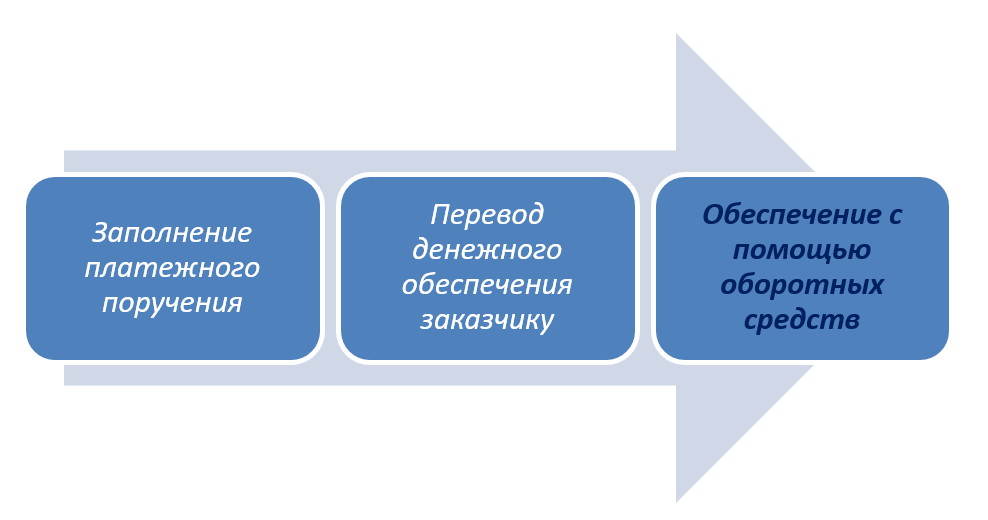

Перевод оборотных средств компании

Если в обороте компании достаточно денег для внесения обеспечения, это можно сделать с помощью обычного платежного поручения на счет заказчика, указанный в договоре[2]. Контракт будет считаться обеспеченным после поступления денег заказчику (обычно в течение трех банковских дней с момента перевода). Обычно заказчик обязан вернуть эти средства подрядчику на его счет после исполнения основного обязательства по контракту. Однако в контракте может быть предусмотрено специальное условие, что обеспечение будет возвращено только после окончания срока действия гарантийных обязательств. Сроки возврата обеспечения прописываются в договоре[3].

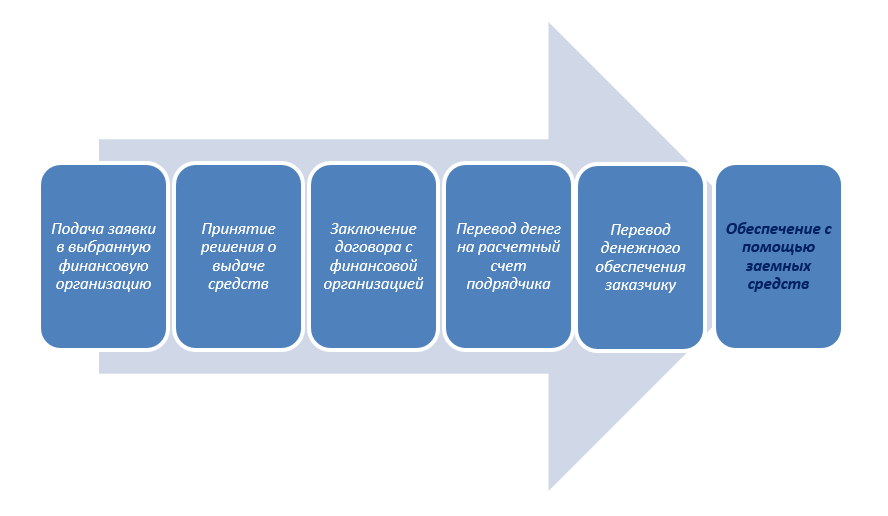

Перевод кредитных средств

Кредиты на обеспечение исполнения контракта могут выдавать только банки. Процесс проверки документов и принятия решения о выдаче кредита занимает около недели. Более простой способ привлечения заемных средств — оформление займа в микрофинансовой организации, внесенной в государственный реестр и состоящей в СРО. В этом случае возможно принятие решения о выдаче займа в течение всего нескольких часов.

После получения положительного решения в обоих случаях все будет ограничено только скоростью банковских операций. Заявку на получение денежных средств сейчас можно оформить онлайн на сайте выбранной кредитной/микрофинансовой организации. Обязательно потребуются данные о договоре, поскольку срок кредита (займа) обычно определяется сроком исполнения договора.

Каждый банк индивидуально подходит к выдаче кредитов для обеспечения договора, и, как правило, выдвигает свои требования к объему выручки, среднесписочной численности работников, минимальному периоду ведения хозяйственной деятельности предприятия. Кроме того, может потребоваться открыть счет в выбранном банке для перечисления на него запрошенной суммы после принятия положительного решения о кредитовании[4]. Общение с банком может сложиться проще, если ваша компания уже является его клиентом.

К заемщикам микрофинансовых организаций предъявляются минимальные требования — достаточно, чтобы ваша компания была безубыточной. Однако и суммы займов предоставляются относительно небольшие, как правило, не более 10–20 млн руб.

В список документов для получения кредита обычно входят:

- учредительные документы компании;

- финансовая отчетность компании за последние четыре квартала;

- справки из налоговой: о состоянии взаиморасчетов с бюджетом, обо всех открытых расчетных счетах организации;

- выписка ЕГРЮЛ\ЕГРИП и справки от всех банков, где у претендента на получение кредита открыты расчетные счета (о среднемесячных оборотах и о наличии\отсутствии картотеки);

- история исполнения аналогичных контрактов;

- договоры с основными контрагентами претендента на получение кредита.

Заем можно оформить без сведений о контрагентах, часть справок также может не понадобиться.

Сроки и условия погашения кредита или займа прописываются в договоре с финансовой организацией, которая приняла решение выдать средства. Например, сроком погашения кредита может считаться срок исполнения контракта, если он вписывается в максимально установленные банком временные рамки. Процентные ставки сейчас имеют большой разброс — от 17 до 23%. Кроме того, банк или МФО могут взимать комиссию за оформление кредита (займа).

Если победитель тендера не предоставил в срок обеспечение исполнения контракта, его могут счесть уклонившимся от его заключения, даже если просрочка составляет один день. Это может стать поводом для отказа в заключении контракта и внесения компании в реестр недобросовестных поставщиков[5].

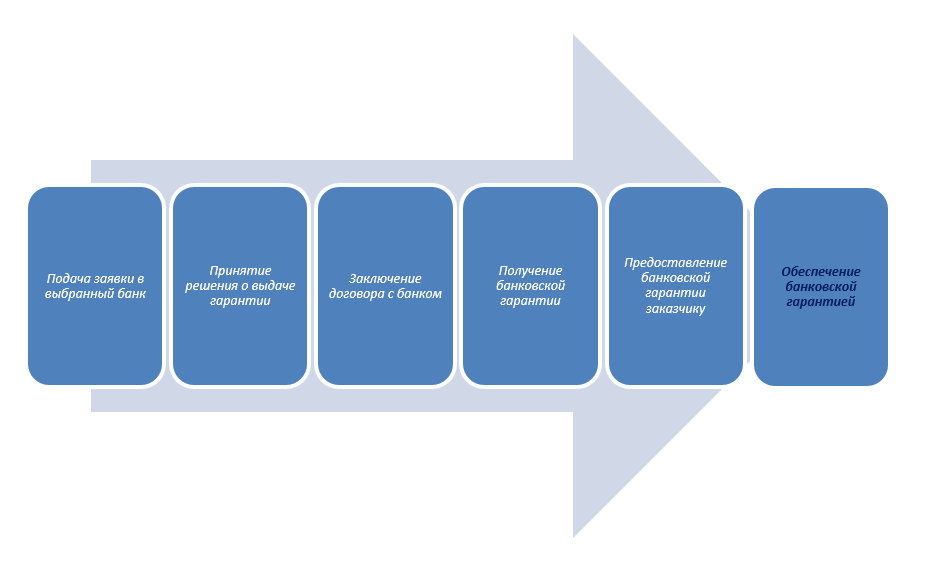

Если принято решение о получении банковской гарантии

Банковская гарантия — это документ, подтверждающий, что банк берет на себя обязательства по возмещению убытков заказчика при невыполнении подрядчиком контракта. За услуги по оформлению гарантии банк взимает с подрядчика небольшую комиссию. Актуальный перечень банков, имеющих право на выдачу гарантий, публикуется на сайте Министерства финансов РФ. Номер расчетного счета банка для получения доходов от выпущенных банковских гарантий всегда начинается с 706. В среднем комиссия составляет 1,5–6% от суммы гарантии[6].

Так как комиссии и сроки выдачи гарантий у каждого банка свои, стоит сравнить разные предложения. Чтобы ускорить процесс получения гарантии, можно обратиться в брокерскую контору, где расскажут об условиях разных банков и помогут правильно подготовить пакет документов для подачи заявки.

В выдаче гарантии может быть отказано, если заявитель не соответствует требованиям банка или значится в реестре недобросовестных поставщиков.

Оригинал документа получает лично в банке представитель компании, который должен удостовериться в подлинности выданной гарантии и правильности ее оформления. В тексте гарантии должна содержаться сумма, подлежащая уплате заказчику, обязательства подрядчика по контракту, срок действия гарантии (рассчитывается как срок действия контракта + 1 месяц), обязанность банка уплатить заказчику неустойку за каждый день просрочки выплаты. Исполнением обязательств банка является фактическое поступление денег на счет заказчика в случае неисполнения контракта. Гарантия после ее выдачи должна быть внесена в реестр банковских гарантий. Если этого сделано не будет, заказчик вправе отказаться ее принимать. На рассмотрение гарантии заказчику дается трехдневный срок, после чего он должен уведомить подрядчика, принята она или нет. Предоставив недостоверную гарантию, подрядчик может лишиться контракта и попасть в реестр недобросовестных поставщиков.

Заказчику передается оригинал гарантии, который хранится у него в течение всего срока ее действия. У компании-исполнителя останется соглашение о выдаче банковской гарантии, акт приема-передачи и скан-копия банковской гарантии.

Получение гарантии включает в себя следующие этапы:

- подача заявки (анкета + пакет документов);

- рассмотрение заявки банком и уведомление о принятом решении;

- подписание соглашения о выдаче банковской гарантии, в котором будут указаны условия оплаты услуг банка;

- выдача гарантии.

В том случае, если контракт расторгается по вине заказчика, подрядчик может требовать возмещения всех затраченных им средств по контракту, включая расходы на оформление банковской гарантии[7].

Итак, на первый взгляд, самым простым способом обеспечения исполнения контракта являются собственные оборотные средства. Однако привлечение кредитных средств или оформление банковской гарантии позволяет более гибко планировать расходы компании. Если доверить подбор кредитующей организации грамотному финансовому посреднику, оформление обеспечения исполнения контракта пройдет намного быстрее и проще.